Datum objave

7. 7. 2022

Izzivi mladih in tehnoloških podjetij v boju z recesijo

Facebook, Amazon, Apple, Netflix in Google. Nobena od teh družb ni bila ustanovljena v tako negativnem okolju za tehnološka podjetja, kot ga imamo zdaj.

Prva polovica letošnjega leta je bila zelo negativna za tehnološka podjetja, ki kotirajo na največjih svetovnih kapitalskih trgih. Med družbami, ki so vključene v znamenito kratico FAANG (Facebook, Amazon, Apple, Netflix in Google), se je najbolj znižala vrednost delnice Netflixa (v prvih šestih mesecih leta 2022 za več kot 70 odstotkov), najbolje pa sta se izkazali delnici družb Apple in Google, ki sta sicer izgubili približno 23 odstotkov napram vrednosti na začetku leta. Podobno je širši tehnološki indeks NASDAQ Composite v istem obdobju izgubil okoli 30 odstotkov svoje začetne vrednosti.

Pomembno pa je poudariti, da so nekatera tehnološka podjetja, ki kotirajo na svetovnih borzah, sorazmerna mlada. Ker pa je trenutno govora o možni recesiji, ki bi lahko dohitela razvite trge proti koncu tega leta oziroma v začetku naslednjega, bi bilo zanimivo razumeti, kako se omenjena podjetja obnašajo v takšni fazi ekonomskega cikla.

Ustanovitev v dobrem okolju

Med družbami, ki spadajo pod kratico FAANG, ni bilo nobeno ustanovljeno v takšnem obdobju (nekaj konkretnih primerov: Amazon leta 1994 in Google leta 1997, torej nekaj let pred t. i. dot-com balonom leta 2000 oz. 2001; Facebook leta 2004, torej štiri leta pred veliko gospodarsko krizo iz leta 2008). Zdi se, da so bile vse te družbe ustanovljene v relativno dobrem obdobju za ekonomijo in da so vse imele dovolj dolg zalet, da so uspele pravočasno zrasti in posledično »vzleteti«.

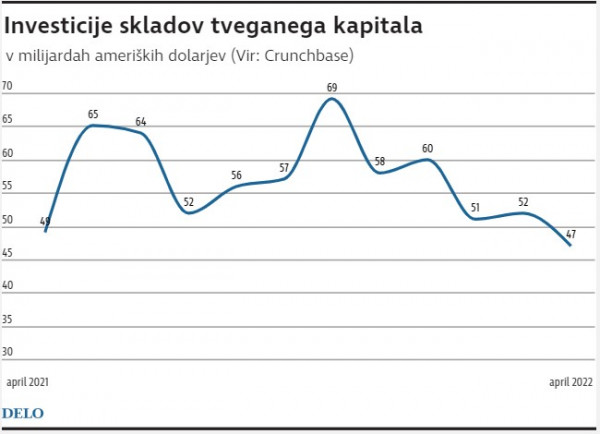

Posledično bi lahko bila situacija še bolj zanimiva pri zasebnih družbah, ki jih najdemo v portfeljih skladov zasebnega in tveganega kapitala. Ta podjetja seveda ne kotirajo na kapitalskih trgih. Posledično so vrednosti teh družb težko določljive, zato ni jasno, koliko vrednosti so v tem času izgubile (v povprečju so investicije v zasebna podjetja bolj rizične in bolj volatilne; pavšalno bi lahko rekli, da se je vrednost teh še bolj znižala, a konkretnih številk ne poznamo). To kar pa je jasno, je, da so se investicije skladov tveganega kapitala nekoliko umirile: spletna stran Crunchbase poroča, da so se investicije teh skladov znižale za skoraj 22 odstotkov med aprilom in januarjem. Največ se je delež investicij znižal v t. i. krogu investiranj »series A« in v kasnejših krogih (»series B«, »series C«, … torej v podjetja, ki imajo že razvit temeljni produkt, a vendar potrebujejo kapital za širitev dejavnosti), medtem ko je obseg investicij v zgodnejša zagonska podjetja (torej iz kroga »seed« in »pre-seed«) ostal večinoma nespremenjen, kar je seveda spodbudna novica za tovrstne družbe - od kroga »pre-seed« oz. »seed« do »series A« v povprečju mine približno 2 leti; to pa pomeni, da bodo podjetja, ki sedaj razvijajo produkt, vsaj teoretično imela dostop do investicij kroga »series A« v trenutku, ko bo morebitna recesija že mimo.

Prebroditi krizo

Prav tako pa so družbe, ki so že prejele zagonski kapital, tega prejela v razmeroma obilnih količinah. Vsaj teoretično to pomeni, da razpolagajo s sorazmerno visokimi količinami denarja, s katerim bi lahko prebrodile morebitno krizo. Večje družbe (na primer tiste, ki so sestavni del indeksa NASDAQ) pa so postale sorazmerno ugodne za nakup, ker so njihova vrednotenja padla na bolj razumne številke. Osebno sem mnenja, da ta podjetja ostajajo tista, ki gradijo prihodnost. Posledično sem tudi mnenja, da so po padcu vrednotenj te družbe postale še zanimivejše za investitorje.

Avtor: Erik Scheriani, analitik s pordočja analiz

Objavljeno v: Svet Kapitala, rubrika: Finance, datum: 7. 7. 2022