Večna dilema: višji donos ali večja varnost?

Kategorija

Kategorija

V življenju običajno ni dobra nobena skrajnost. Podobno je tudi pri vlaganju. Kako najti pravo ravnovesje med višino donosa in varnostjo naložbe?

Ko se odločamo za varčevanje ali naložbo, se običajno znajdemo pred večno dilemo: izbrati višji donos ali večjo varnost? Vlagateljska realnost je namreč sledeča: če želimo visok donos, se moramo odpovedati delu varnosti, če pa želimo kar največjo varnost, se moramo zadovoljiti z nižjim (včasih celo negativnim) donosom. Kakšno je optimalno razmerje med varnostjo in donosnostjo? Preberite.

Iskanje optimalnega razmerja

Običajno nobena skrajnost ni dobra. Največjo varnost prihrankov dosežemo, če imamo denar na banki, a kot smo že spoznali v enem od prejšnjih zapisov, z varčevanjem na bančnem računu v resnici izgubljamo.

Nasprotno skrajnost predstavlja vlaganje v visoko tvegane delnice, finančne instrumente, in kriptovalute, kjer je donos lahko zelo visok, hkrati pa je visoko tudi tveganje za izgubo.

Odločitev kam in kako vlagati je tako v največji meri odvisna od tega, kakšno je za posameznika optimalno razmerje med varnostjo in donosnostjo.

Donos kot nagrada za tveganje

Morda se zdi nepravično, da lahko nekdo, ki je pripravljen sprejeti večje tveganje, ob enakih izhodiščnih prihrankih ustvari večje premoženje. Toda takšna je realnost trenutne ekonomske ureditve. Donosnost si je zato najlažje predstavljati kot nagrado za tveganje. Večje tveganje kot smo pripravljeni sprejeti, večja je lahko nagrada – in seveda obratno.

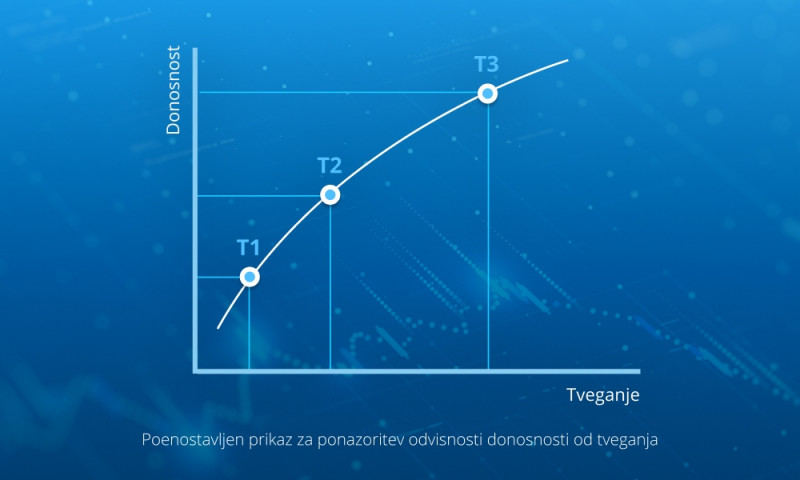

Običajen medsebojni odnos med donosnostjo in tveganjem prikazuje naslednji graf (primer):

Točka T1 na krivulji predstavlja eno od možnih razmerij med donosnostjo in tveganostjo naložbe. Kot lahko vidimo, gre v tem primeru za zmerno donosno in razmeroma varno (nizko tvegano) naložbo, kot je denimo naložba v sklad Triglav Preudarni. Točka T2 prikazuje donosnejšo in za spoznanje bolj tvegano – a še vedno precej varno – naložbo, kot jo na primer nudi sklad Triglav Aktivni. Najvišje donose (točka T3) pa omogočajo nekoliko bolj tvegani skladi, kot je na primer Triglav Hitro rastoča podjetja.

Najvarnejša naložba je tudi najmanj donosna

Kot že omenjeno, so prihranki najbolj na varnem v banki, pri čemer so vloge do 100.000 evrov še dodatno zaščitene s sistemom jamstva Banke Slovenije. Toda najvarnejša naložba je (če izvzamemo hranjenje denarja doma v nogavici) obenem tudi najmanj donosna. Leta 2019 je letna inflacija znašala 1,8 odstotka, medtem ko so obresti za bančne vloge že nekaj let pod 1 odstotkom. Poleg tega nekatere banke uvajajo ležarine za višje zneske. Vse to pomeni, da se z varčevanjem v banki vrednost prihrankov realno zmanjšuje.

Potencialno zelo donosna, a tudi tvegana naložba

Delnice proizvajalca električnih avtomobilov Tesla so v letu 2020 zrasle za 695 odstotkov. Bitcoin je od konca minulega leta v strmi rasti, pri čemer se je njegova vrednost od septembra 2020 do konca marca 2021 povečala za več kot petkrat. Ob takšnih donosih je marsikoga zamikalo, da bi tudi sam na ta način povečal svoje prihranke. Toda kako varna je takšna naložba? Ali se splača tvegati?

Enoznačnega odgovora tukaj žal ni. Ljudje smo pripravljeni različno tvegati. Tukaj ne gre samo za razpoložljivost informacij in finančno pismenost, temveč tudi za povsem individualne osebnostne značilnosti vsakega posameznika. Nekateri ljudje so že po naravi bolj nagnjeni k tveganju (in večjim potencialnim nagradam), medtem ko so drugi bolj “ziheraški” in jim večja potencialna nagrada ne odtehta skrbi glede možne izgube.

Mimogrede, o tem, kako osebnostne lastnosti vlagateljev in borznih posrednikov vplivajo na odločanje za bolj in manj tvegane naložbe, obstajajo številne znanstvene raziskave.

Zmerno do srednje donosna in razmeroma varna naložba

Za večino potrošnikov, ki nimajo časa, znanja in izkušenj za neposredno vlaganje v vrednostne papirje, finančne instrumente, kriptovalute in druge podobne naložbe, je še vedno najprimernejše varčevanje in plemenitenje prihrankov v vzajemnih skladih.

Razpršenost in strokovno upravljanje – ključ do varne naložbe

Večina vzajemnih skladov temelji na relativno varnih in razpršenih naložbah, s katerimi upravljajo izkušeni finančni strokovnjaki. Poleg tega lahko izberemo takšen sklad, ki kar najbolj ustreza osebnim pričakovanjem glede tveganja in donosnosti.

Družbe za upravljanje običajno oblikujejo različne sklade – od takšnih, ki so bolj varni, a imajo nižje pričakovane donose do takšnih z višjim tveganjem in večjimi pričakovanimi donosi. Družba Triglav Skladi denimo ponuja kar 18 različnih skladov z različnimi razmerji med varnostjo in donosnostjo, med katerimi lahko vsakdo najde sklad, ki ustreza njegovim pričakovanjem glede višine donosa in varnostni naložbe.

Sklad je praviloma vedno varnejši

Ne glede na to za kateri oziroma kako donosen sklad se odločimo, je pomembno poudariti, da je vlaganje v sklad v vsakem primeru bistveno varnejše od neposrednega kupovanja vrednostnih papirjev in kriptovalut, saj so naložbe skladov vselej razpršene, kar poskrbi za dodatno varnost.

Primer: če se odločite sami neposredno vlagati v vrednostne papirje, boste morda kupili delnice dveh ali treh podjetij. Če vrednost enega ali dveh podjetij pade, bo vaša izguba znatna. Vzajemni sklad ima na drugi strani v svojem portfelju delnice več deset različnih podjetij, zato padec vrednosti delnic enega ali dveh podjetij skorajda ne vpliva na višino vaših prihrankov.

Posameznik si le redko lahko privošči tako veliko razpršenost naložbe, zato je vlaganje v sklade praviloma vedno varnejše od neposrednega kupovanja vrednostnih papirjev.

Tudi v primeru odločitve za katerega od bolj tveganih skladov (z višjim pričakovanim donosom) je takšna naložba tako še vedno varnejša, kot če bi sami kupili katere od bolj tveganih delnic.

Enako velja za manj tvegane sklade. Tudi naložba v manj tvegan sklad je namreč zaradi razpršenosti varnejša kot neposredna naložba v manj tvegane vrednostne papirje.

Nasvet: čim večja razpršenost prihrankov

Star pregovor pravi, da nikoli ni dobro nositi vseh jajc v isti košari. In če kje, potem to še posebej velja pri varčevanju.

Vlaganje v sklade že samo po sebi pomeni razpršenost naložbe, a za optimalno razmerje med varnostjo in donosnostjo je prihranke pametno še dodatno razpršiti med različne sklade (z različnimi ravnmi tveganja in donosnosti) ter morebitne druge vrste naložb.

Glavnino prihrankov je priporočljivo vložiti v nizko do srednje tvegane sklade (z donosnostjo pod 5 %), manjši delež v sklade s srednjim tveganjem (5–7 % donosnost), desetino ali še manj pa v naložbe z višjim tveganjem.

Kaj določen odstotek donosnosti pomeni v praksi oziroma koliko lahko določena stopnja donosnosti poveča skupni znesek vaših prihrankov, lahko hitro in enostavno izračunate z vlagateljskim kalkulatorjem. Poskusite!